米国株取引をしていると株式を売却した代金や配当金をドルで受け取ることが多いと思います。その際にそのドルをすぐに再投資すれば良いのですが、すぐに再投資しないケースもよくあるかと思います。

皆さんはそのドルをどうしていますか?円に換えて保持する方もいれば、そのままドルのまま保有する方も多いのではないでしょうか?

私の場合、株式を売却することは稀ですが、配当は毎月数十ドルから数百ドル受け取っていますが、毎回すべて一度外貨建てMMFを購入して、株式を購入するタイミングまで保持しています。

この記事では外貨建てMMFをどう活用するかについてご紹介したいと思います。

外貨建てMMFとはどういったものでしょうか

楽天証券では以下のように紹介されています。

外貨建MMFとは?

米ドルやユーロなど、外貨建ての格付の高い国債などの短期債券を中心に運用されます。

毎日運用実績に応じた分配が行われ、その月の分配金を月末にまとめて元本に再投資する1ヵ月複利の商品です。少額からの申込・換金が可能です。

分配金が毎月払われる投資信託となるのですが、2024年2月時点では米国金利が高い状況のため、利回りが4.83%(ゴールドマンサックス)と非常に高利回りとなっている点がポイントとなります。

では、これをどのように活用するのが良いのでしょうか?

外貨建てMMFのメリットは何か?

外貨建てメリットは上でも記載しましたが、現状(2024年2月時点)とても高利回りで運用できる点があげられます。

また、ドルのまま保有をしていた場合に為替レートが大きく円高に動いてしまった場合には円貨としては評価損が発生するのですが、外貨建てMMFにすることで特定口座内で処理をしてくれるため、損益通算が容易になります。

外貨建てMMFにネガティブな要素はあるか?

では、逆に外貨建てMMFのデメリットはなんでしょうか?

もちろん投資商品である以上は損をするケースというのはあります。とはいえ、その他の投資商品と比べると相対的にリスクは低めではないかと思っています。

もう一つデメリットというかネガティブな点としては、配当受取や米国株の売却のタイミングで都度購入する必要があるのはやや面倒なところです。

また、現状は米国において非常に金利が高い状況のため、外貨建てMMFの利回りも高くなっていますが、今後金利は下がると見込まれているため、利回りが下がってくる点は覚えておくとよいと思います。

1点注意が必要なのは、外貨建てMMFには米ドル以外の外貨建てのものもあり、非常に高い利回りとなっています。それらの高利回りのMMFについては為替リスクが高めとなるので、ご注意ください。

外貨建てMMFの購入タイミング

私自身は米国株投資をしており、現時点ではドルをドルのまま使うため外貨建てMMFを外貨で購入し、外貨のまま再投資に回しています。楽天証券の場合は外貨建てMMFから直接米国株を買い付けることができるため重宝しています。

外貨建てMMFの購入タイミングとしては配当金を受け取った日が多いです。これも追加投資の場合最低1セントから購入できるため、少額の配当であってもすぐに外貨建てMMFの購入へと回している状況です。

証券会社により若干の違いがありますので、そちらについてもご紹介したいと思います。

証券会社による外貨建てMMFの違い

証券会社の選び方の記事でも紹介しましたが、私は3つの証券会社を利用しているのでその経験を踏まえて外貨建てMMFの違いについてもご紹介したいと思います。

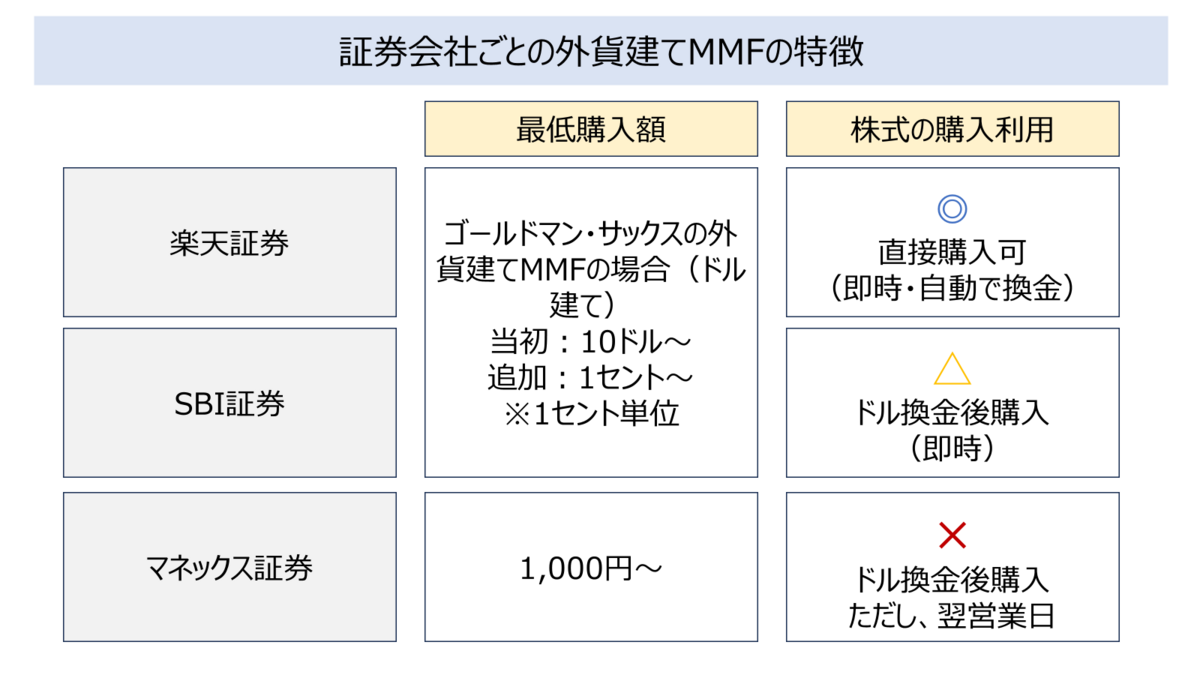

各証券会社によって外貨建てMMFの購入における最低金額や外貨建てMMFからの株式購入などについてもそれぞれ少しずつ違いがありますので、それらを一覧にまとめてみました。(2024年2月時点)

こちらを見ていただければわかるかと思いますが、外貨建てMMFの使い勝手という観点では、楽天証券が一歩抜き出ている形となります。

SBI証券では即日の売却が可能なのですが、1度売却をしてから初めて米国株の購入が可能となるため少し面倒です。

一方、マネックス証券については、1,000円からの購入が必要となるだけでなく、換金に1営業日かかってしまうためやや使い勝手が悪い状況です。

最後に

今回は外貨建てMMFについてご紹介させていただきました。証券会社によって違いがありますので、利用するかしないかはご自身で判断していただければと思います。

とはいえ、現状の高金利が続いている間はドルをそのまま持つよりは外貨建てMMFに回すことでロスなく福利の恩恵に与れますので、少しの手間はかかりますが、利用していくのが良いのではないでしょうか?

外貨建てMMFを活用することも含めて、投資をする上での現金ポートフォリオの考え方については以下の記事を参照してみてください。

今後金利が下がってきた際には手間に見合わないようになることも考えられますが、その際には改めてご紹介したいと思います。

それでは、また。