こんにちは。ツインだどです。

今日は私が資産形成・運用をしている目的やその戦略、戦術の考え方についてご紹介をしたいと思います。

そもそも、皆さんが投資をする目的はなんでしょうか?これについては皆さん即答できると思います。もちろん、お金を含む資産を増やすことですよね。

では、お金や資産は何のために増やすのでしょうか?増やした結果何を実現したいのでしょうか?

この記事では目的、戦略、戦術の3つのレイヤーで投資について考えていきたいと思います。

投資を構造化して考えてみる

投資は自身の人生における目標を達成するための手段の一つだと私は考えています。人生の目標自体は人それぞれで多岐にわたると思います。例えば家族を幸せにしたい、健康で長生きしたい、社会貢献したい、など人によって目標があると思います。

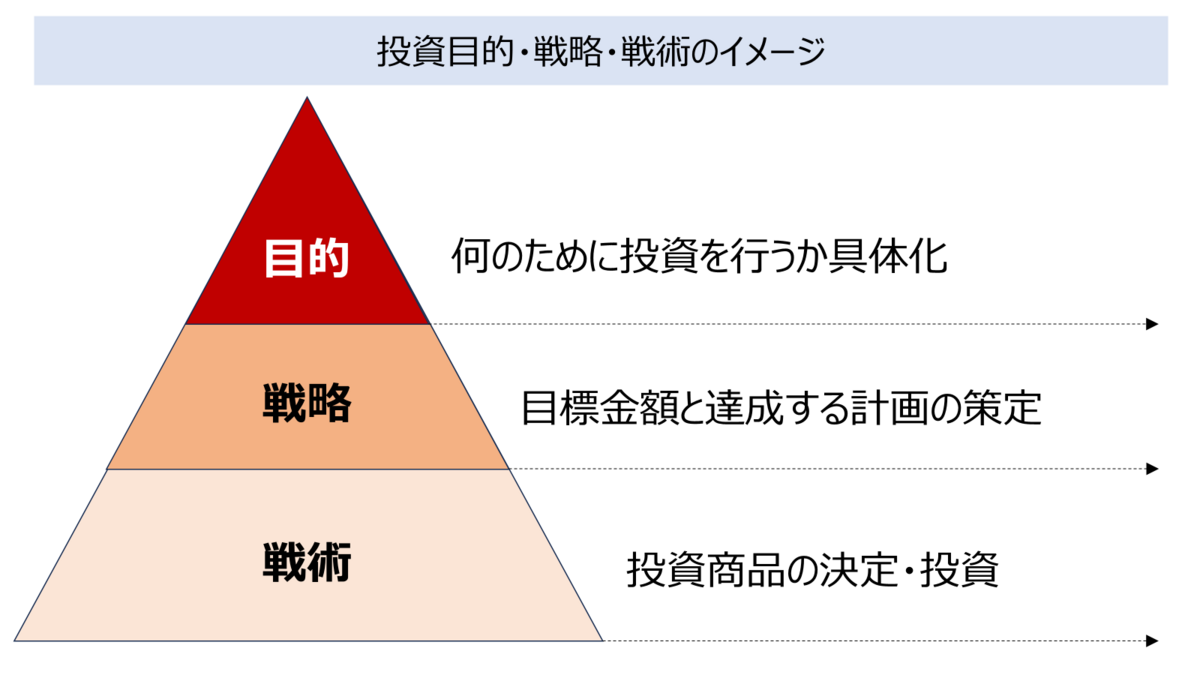

その目標を達成するためにはどうしてもお金が必要となる部分があると思います。そのお金をどう用意するかを投資の目的、戦略、戦術の3レイヤーで構造化して考えていくことが重要です。

具体的な流れとしては、投資する目的を設定し、その目的を達成するための戦略を策定して、具体的な戦術に落とし込み、実行していくという形を取るのが良いと考えています。

投資目的の設定

目的の設定はとても大切なことだと考えています。何のために投資をするのかを明確にしておかない後続の戦略を具体化することができません。

最近の流行りだとFIRE(Financial Independence, Retire Early)するということを投資目的としている人もいるのではないでしょうか?

投資の目的の一つとする分には良いと思いますが、早期リタイアをした後にどのような人生を送るか、やりたいことは何かなどはもう少し具体的に考えておくと良いと思います。最低限の支出でのリタイア設計だとリタイア後に状況が急変した場合かなり厳しいものとなるので、その辺りは戦略を立てるときに考慮しておくべきでしょう。

私の場合は大きく3つの目的があります。

- 子供の学費の確保

二人の子供それぞれの大学卒業までの教育資金を確保すること - 住宅ローンの返済目途の確保

定年後にも続く住宅ローンの返済を投資資産で行える状態にすること - 現役生活水準の老後資金の確保

老後になっても現在の生活水準を投資資産で維持できること

これらには優先順位があり、子供の学費の確保が最優先で次いで住宅ローンの返済目途の確保となり、ここまでは確実に達成する必要があります。

3番目の現役生活水準の老後資金の確保については達成できなかった場合には長く働くであったり、生活サイズを小さくするや家を売却するなど対応方法は考えればよいと思っています。

なんとなくありきたりな目的のように見えると思いますが、次のステップで具体的な数字に落としていくとそれなりに大変だということが分かります。

投資戦略の策定

次に設定した目的を達成するための戦略を練る必要があります。

まずは目的を達成したといえる状態の定義として、金額と時期を明確にします。その金額と時期をどのようなペースで達成するかの計画を策定するまでが投資戦略となります。

目標達成の定義の明確化:KGI設定(各目的ごとの金額と時期の設定)

目的を達成したといえる状態は目的によって異なってきますのでそれぞれについて明確にしていきます。

1.子供の学費の確保

我が家は双子となるため、基本的には一番多くかかるであろう大学の学費は二人が18歳となるときに同時に必要となります。

必要となる金額は進学先によっても大きく変わってきますが、なるべくやりたいことをやらせてあげたいなと思いますので、一旦は一人1,000万円を設定したいと思います。

必要金額:1,000万円×2人分=2,000万円

必要時期:15年後

仮設定していた金額となりますが、改めて試算をしたところ大学期に必要な金額としてはだいぶ余裕がある結果となりました。詳しくは以下をご覧ください。

1人2,000万円!?子供の教育費を真面目に試算 - Twin Dad | 双子パパの資産形成・運用記

2.住宅ローンの返済目途の確保

住宅ローンについては残高は基本的に年々減っていくものとなりますので、どの時点かということを明確にする必要があります。

子供が卒業する19年後を一つのマイルストンとして設定して計算してみたいと思います。ローン返済試算表によると19年後の私のローン残高は約3,000万円のようです。(妻の分はもっと少ないはずですが、妻の分は妻側で返済をしてもらう前提ですのでここではいったん考慮しません)

必要金額:3,000万円

必要時期:19年後

3.現役生活水準の老後資金の確保

現在の月々の支出を踏まえて設定をしていきますが、老後資金を計算する上ではすでに確保している子供の学費と住宅ローン返済に必要な金額は除くことができます。

現状も子供たちの保育料がかかっているため、そちらと住宅ローン返済費用を除くと必要になるのは約30万円となります。まだ子供が小さいですので、二人が独立した後であればおそらく妥当な金額でしょう。(こちらについても妻のお小遣いは妻に賄ってもらう前提ですのでいったん考慮しません)

こちらのお金が必要となるのは上の二つと比べるともう少し先になります。いったん25年後までに用意し、以降は4%ルールで取り崩していくことで資産維持がなされる前提としたいと思います。

必要金額:9,000万円(毎年4%の360万円取り崩し)

必要時期:25年後

必要金額達成に向けた計画

必要となる金額を改めて書き出してましたが、単純に足し上げると1.4億円となり、現在すでにある1,500万を差し引いたとしても1.25億円必要となり、なかなかの額になっていますね、、、これをどのように実現するかをここでは考えてみたいと思います。

正確には達成時期が異なりますが、計算をシンプルにするためにいったん25年で1.4億を目指す形で試算していきます。

KGIを達成する方法としては大きく3つのパターンが考えられるかと思います。

- 貯金で達成

- 現在の資産のみを運用して達成

- 現在の資産に追加投資して達成

それぞれの方法での実現性を見てみましょう。以下はアセットマネジメントOne社のシミュレーションツールにて試算した結果となります。

資産運用かんたんシミュレーション|資産形成について|アセットマネジメントOne(外部リンク)

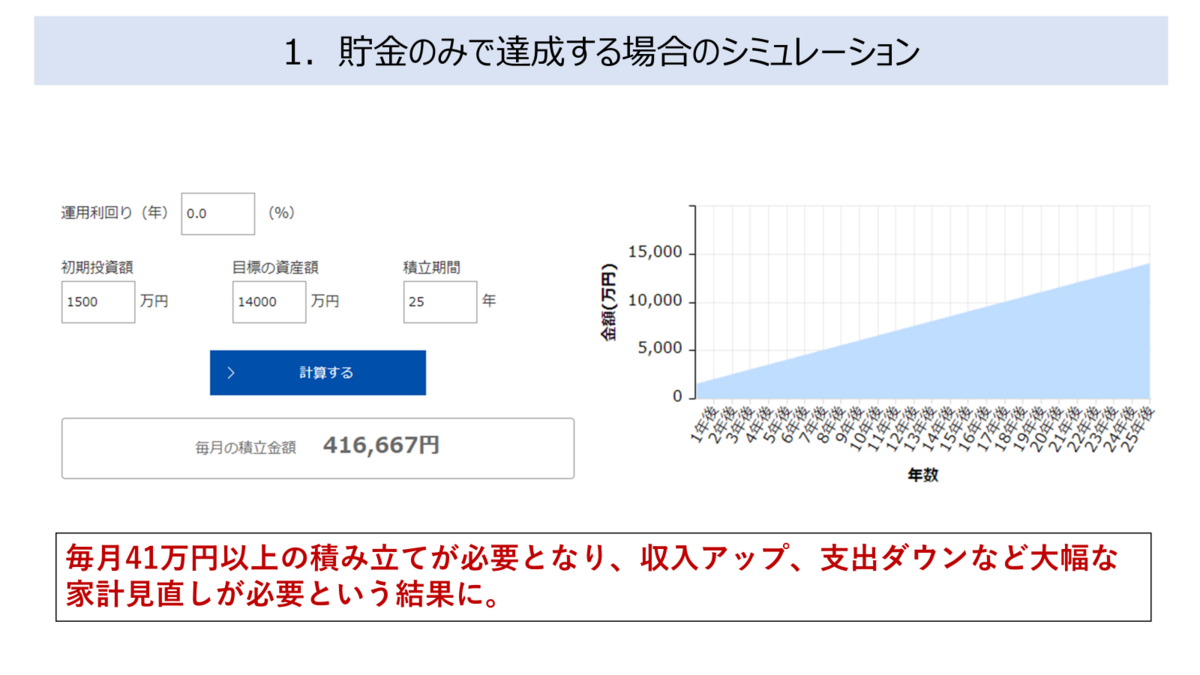

1.貯金で達成

貯金では今の低金利が続く前提として利率0%で試算しましたが、達成するためにはなんと25年間毎月416,667円の積み立てが必要となります。現状の家計収支ではこの金額を捻出するのは難しそうです。

収入を増やしつつ、支出を抑えるなど劇的な家計改善をする必要がありそうです。

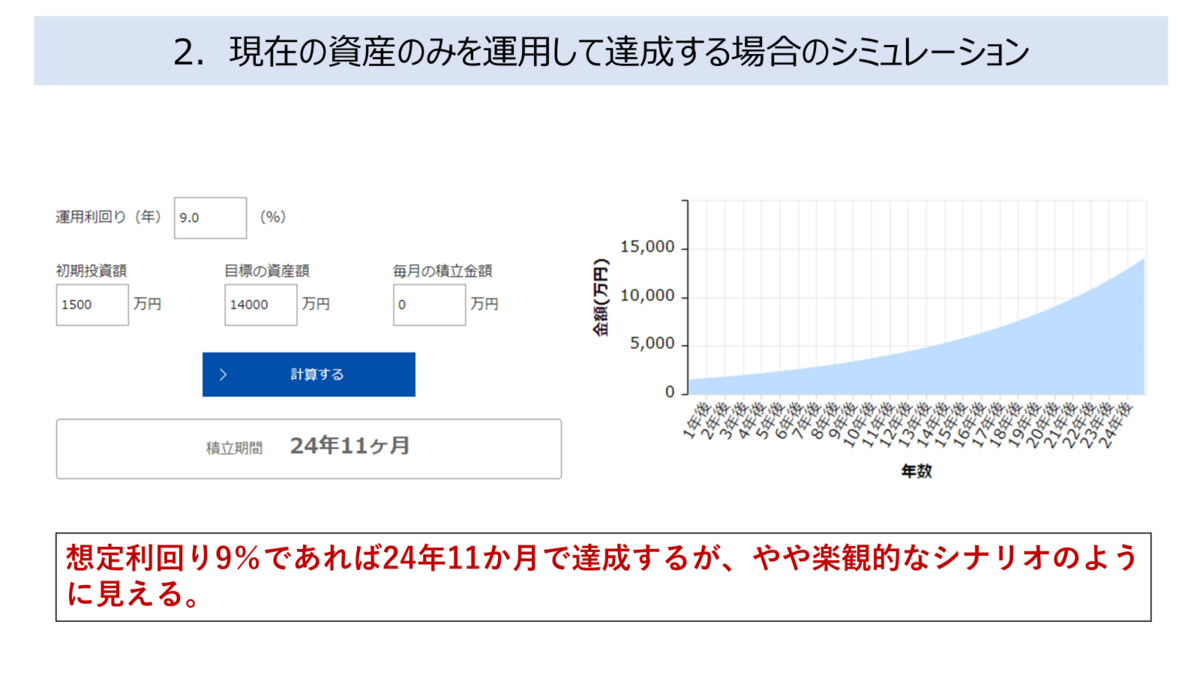

2.現在の資産のみを運用して達成

現在の1,500万円のみを運用で増やして達成するという案はどうでしょうか?年利9%で運用することができれば24年11か月で達成できそうです。米国のS&P500指数の30年間の利回りが平均年率7~9%程度(各サイトにより切り取る期間が違うため幅がある状態)とのことですので、過去30年と同じような成績が続けば近いところまではいけそうですが、あくまで試算ですので過信は禁物です。

現在の1,500万円のみを運用で増やして達成するという案はどうでしょうか?年利9%で運用することができれば24年11か月で達成できそうです。米国のS&P500指数の30年間の利回りが平均年率7~9%程度(各サイトにより切り取る期間が違うため幅がある状態)とのことですので、過去30年と同じような成績が続けば近いところまではいけそうですが、あくまで試算ですので過信は禁物です。

25年後に1.4億という数字は夢物語ではなくそれなりに現実味のある数字であることが分かりました。とはいえ、現状追加投資はしているのであくまで参考情報としておきたい思います。

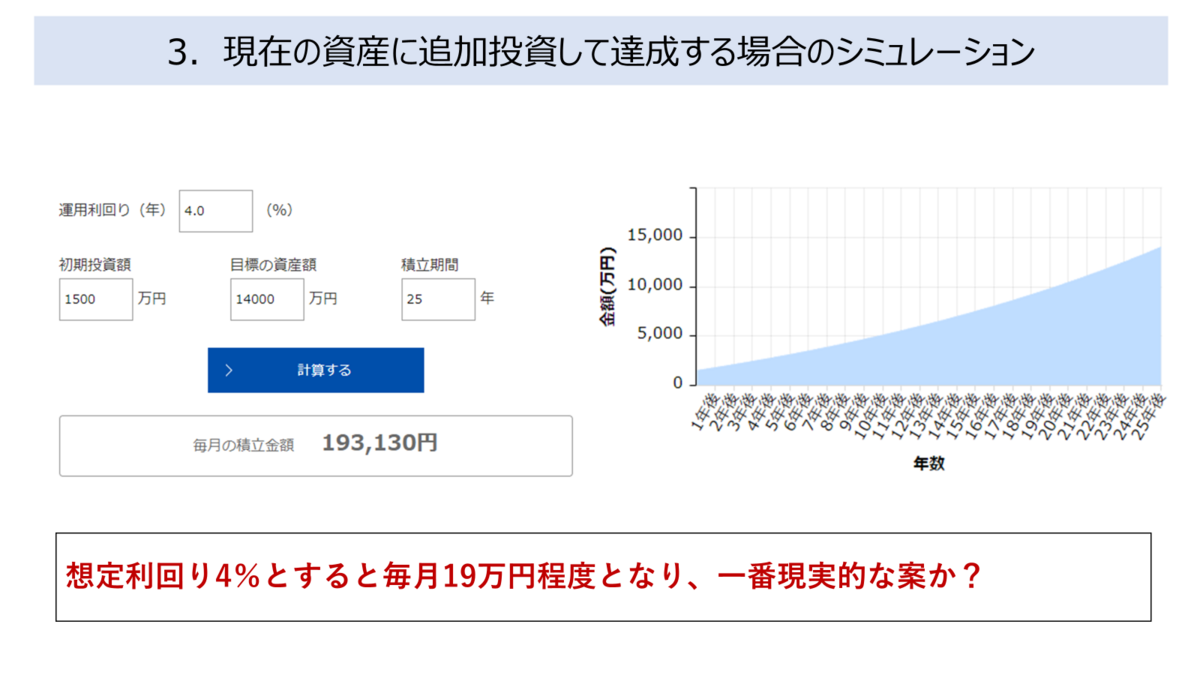

3.現在の資産に追加投資して達成

現在の1,500万円に毎月追加で積み立て投資をする案になります。先ほどの取り崩しの際に4%の成長を見込む前提で試算をしましたので、こちらでも4%成長で見ていきたいと思います。

達成するためには毎月193,130円の積み立てが必要となるようです。貯金だけで達成するパターンよりも20万円以上少なくなり、この案が本命となりそうです。

想定利回りを更に上げると必要な積み立て金額は減りますが、利回りは渋めに見ておくのが良いです。特に自身の人生に関するお金のことですので、アップサイドは常にコンサバに考えるのが重要です。

まとめ

今回は投資を目的・戦略・戦術の3レイヤーで考えることが重要であるというお話と実際に私の場合の投資目的の設定、投資戦略の策定までをご紹介しました。

次の記事では投資戦術として具体的にどのように戦略を実行していくかを書きたいと思います。

- 戦略実行する上での資金をどう工面するか?

- 目的達成に必要な4%の利回りを実現する投資商品は何か?

を私の例をもとにご紹介したいと思います。

それでは、また。